今年の年末にかけ、住宅を取得した人に対する税の優遇などの支援策が適用期限を迎える。「家を買うなら11月までの契約がお得」などと不動産業者が営業トークに使うケースもあるようだ。まずは実際のメリットや今後の見通しを確認し、利用を考えたい。

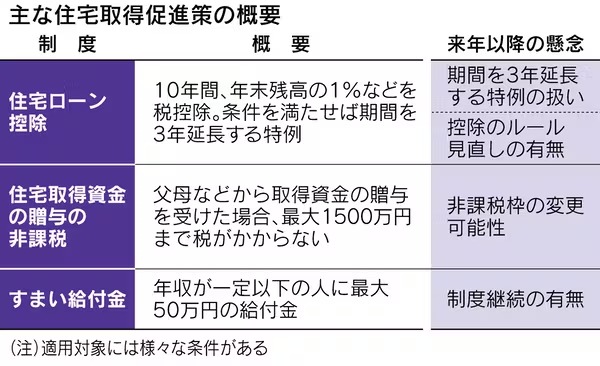

年内に期限を迎える住宅取得の支援策は主に住宅ローン控除の特例、親などによる住宅取得資金の贈与の非課税上限、すまい給付金だ。いずれも2019年10月の消費税率の引き上げを背景に始まったり、手厚くなったりした分などがいったん終了となる。

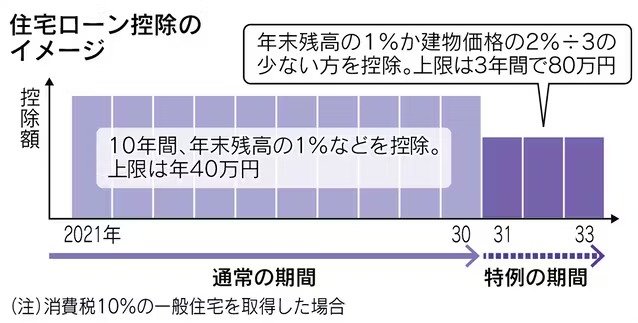

住宅ローン控除は通常10年間、年末のローン残高の1%などの金額が所得税と住民税から差し引ける。住宅の床面積や所得の条件を満たす人が対象で、控除の上限は一般的な住宅で年40万円。19年の消費増税を踏まえ、控除期間を従来の10年間から13年間に延長する特例が追加され、控除額が最大80万円上乗せできるようになった。

2つ目の住宅取得資金の贈与の非課税制度は、所得などの条件を満たし、父母らから取得資金の贈与を受けた場合に贈与税がかからなくなる。購入した住宅の種類にもよるが、最大1500万円までの贈与が非課税となる。すまい給付金は収入が一定以下(年収775万円以下が目安)の人が住宅を取得すると最大50万円を受け取れる。住宅ローン控除の恩恵が比較的小さい層を支援する制度だ。

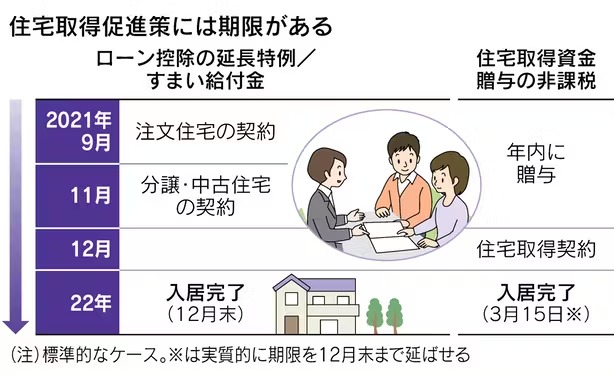

住宅購入を検討している人が、まず確認しておきたいのが制度の期限。住宅ローン控除の期間を13年とする特例を受けるには、注文住宅の場合は9月末までに契約を結ぶ必要がある。分譲住宅や中古住宅などの場合は11月末までだ。そのうえで来年末までに入居する。すまい給付金も同様だ。住宅取得資金の贈与は年内に住宅を購入すればよい。

購入する住宅や資金計画が固まっている場合は、「所定の期日までに契約を結ぶのが得策」(辻・本郷税理士法人の浅野恵理税理士)といえそうだ。時期を逃すと制度が適用されず、実質的に負担増となる可能性があるためだ。

例えば住宅ローン控除のルールは今後「見直される公算が大きい」との声が目立つ。現状は年末のローン残高と、土地・建物の合計価格の1%のうち少ない金額が適用される。大抵は年末残高の1%だ。ところが、この仕組みに政府から独立した機関の会計検査院がかねて見直しを提言している。

現在、住宅ローンの金利は1%未満が珍しくない。その場合は控除額が支払金利を上回り、ローンを借りる方が得になる。そこで「控除額は年末ローン残高の1%、または実際の支払金利分の少ない方」といった制度に変わる可能性が取り沙汰されている。

また、住宅ローン控除が3年延長となる特例を廃止し、原則の10年間に戻すことや、住宅取得資金贈与の非課税枠の減額を予想する声もある。いずれも19年10月の消費増税を機に拡充されているため「増税対策の特例を続けるのは難しいのでは」(税理士の藤曲武美氏)との見方だ。贈与の非課税枠は今年、上限額を下げる予定だったのを延期した経緯がある。

制度変更による影響はどのくらいだろう。例えば4000万円の家(建物の税抜き価格1500万円、土地2500万円)を購入し、3000万円の住宅ローン(金利0.5%、30年の元利均等返済)を組んだ場合。今年の期限内の契約なら13年間で約280万円の税金が戻る計算となる。それが「控除の期間は10年で、控除額は年末ローン残高の1%と実際の支払金利分の少ない方」となれば、控除額は約130万円でおよそ150万円負担が増える。

もっとも資金計画などが定まっていない人は「慌てて購入する必要は無い」(浅野税理士)とする専門家は多い。住宅購入の支援策は例年、12月に税制改正大綱や予算案を決定する際に政府が正式に決める。住宅需要は景気を支える大きな柱で「支援策の存続は必要」(酒井克彦中央大学教授)とされるためだ。消費増税などを理由にした部分は縮小しても、「住宅取得に大きな影響がある見直しはないだろう」(ランドマーク税理士法人の清田幸弘代表税理士)というのが大方の見方だ。

支援策は有効に活用したい。ただ、誰もがフルに恩恵を受けられる訳ではなく「焦って物件選びを失敗しては本末転倒」(公認不動産コンサルティングマスターの青木博昭氏)だ。家は人生で最大の買い物。準備が不十分なら支援策を気にせず、じっくり検討するのも悪くないだろう。

(日経抜粋)